Ministerie Financiën: nieuw belastingstelsel met heffing vlees

Het Ministerie van Financiën stuurde deze week een dik rapport op verzoek naar de Tweede Kamer met voorstellen voor een beter belastingstelsel, met het oog op het klimaat. Dit, na kritiek van het parlement op fiscale voordelen en subsidies voor fossiele energie. In het rapport wordt vanaf pagina 128 ook een heffing op vlees genoemd die op zijn vroegst vanaf 1 januari 2027 of 2028 ingevoerd kan worden en een heffing op broeikasgassen zoals methaan in de landbouw. Hieronder wordt de tekst over de verbruiksbelasting op vlees integraal overgenomen (bronvermelding tussen haakjes). De voorstellen van TAPP Coalitie komen duidelijk terug: het TAPP Coalitie rapport: 'Samen op weg naar een eerlijke beprijzing' en het CE/CLM rapport uit 2019: 'Duurzaamheidsbijdrage vlees'.

Te zien is dat de ambtenaren nu al een stuk verder zijn met de concretisering van het belastingvoorstel.

De vraag is niet meer of een heffing op vlees wordt ingevoerd, maar hoe en wanneer en wat je doet met de heffingsopbrengst. TAPP Coalitie wil daarbij 600 miljoen euro per jaar terugsluizen naar boeren voor verbeteringen op het gebied van klimaat, milieu, natuur en dierenwelzijn. In het concept landbouw akkoord is precies dit bedrag voor boeren ook voorgesteld, waarbij als financieringsbron een heffing op vlees genoemd is als belangrijkste bron van inkomsten.

Dit geldt niet alleen in Nederland, maar ook in Duitsland en Denemarken. Vorig week stuurde de Duitse landbouw minister een voorstel voor een heffing op vlees naar zijn collega's in de regering. Net als het Nederlandse plan gaat het hier om een verbruiksbelasting per kg vlees. Het Deense kabinet komt voor de zomer met een plan voor een heffing op (rund)vlees en/of een broeikasgasheffing in de landbouw.

Verbruiksbelasting op vlees

Doel: Reductie mondiale broeikas- en stikstofemissies

Doeltreffend: Ja

Doelmatig: Te onderzoeken

Omschrijving van de maatregel

- De maatregel behelst de invoering van een nieuwe verbruiksbelasting per kg vlees voor consumptie. (61)

- Het object van heffing ten aanzien van een verbruiksbelasting op nationaal niveau is “vlees en vleesproducten” (hoofdstuk 2 van de Gecombineerde Nomenclatuur “GN02” en hoofdstuk 16 “GN16”). (62) Om tot een uitvoerbare verbruiksbelasting te kunnen komen, moet uit het etiket blijken wat de samenstelling van het vleesproduct is.

- De belastingplichtige is degene die het vleesproduct verkoopt aan de eindconsument, zoals de slager, supermarkt of groothandel. Onder de eindconsument worden bijvoorbeeld klanten in de supermarkt en de horeca (63) verstaan. CE Delft heeft berekend dat het hierbij gaat om circa 8.420 belastingplichtigen (2020).

- Als mogelijke maatvoering worden, ter indicatie, de volgende tarieven per kilogram vlees voorgesteld 64):

Tarieven (incl. btw. Prijzen 2026)

2026 2030 2035

Varkensvlees € 0,41 € 2,16 € 4,61

Pluimveevlees € 0,19 € 1,02 € 2,21

Rundvlees € 0,54 € 2,84 € 6,09

Kalfsvlees € 0,54 € 2,84 € 6,09

Achtergrond/rationale

Milieu- en klimaateffecten

- De productie van vlees heeft zowel op mondiaal als op nationaal niveau negatieve effecten op het klimaat, milieu en de kwaliteit van de leefomgeving. Het gaat hierbij om de uitstoot van emissies (broeikasgassen, ammoniak, fijnstof en geur), verlies van biodiversiteit door depositie van emissies zoals van stikstof, uit mest, door het grondgebruik, de wijze waarop voedsel voor dieren wordt verbouwd en geproduceerd en hoog watergebruik en negatieve effecten voor de leefomgeving door fijnstof, ammoniak en zoönosen.

- Om de landvoetafdruk en broeikasgasemissies van voedselconsumptie te verlagen is het nodig dat Nederlanders duurzamer eten. Hiertoe heeft het kabinet in 2022 de ambitie geuit van een eiwittransitie waarbij in 2030 wordt toegegaan naar een gemiddeld Nederlands consumptiepatroon van 50% plantaardige eiwitten en 50% dierlijke eiwitten. De verhouding is momenteel nog ca 40-60%. Daarnaast liggen er potentiële verduurzamingswinsten in het voedselsysteem door minder voedsel te verspillen en duurzamer en minder produceren.

- De belangrijkste winst voor milieu en klimaat is te behalen met het eten van minder vlees.

Gezondheidseffecten

Zie ook ‘Scherpe doelen, scherpe keuzes: IBO aanvullend normerend en beprijzend nationaal klimaatbeleid voor 2030 en 2050’. 62). GN02: Onder “vlees” wordt verstaan uitsluitend vlees en eetbare slacht afvallen van onder andere runderen, varkens, schapen, geiten en pluimvee of gevogelte (niet uitputtend), zowel vers, gekoeld, bevroren, gezouten, gepekeld, gedroogd of gerookt, indien en voor zover geschikt voor de menselijke consumptie. GN16: Onder “vleesproducten” wordt verstaan vlees en alle bereidingen van vlees, zoals worst (GN16). 63) In het onderzoek “De (on)mogelijkheden van een verbruiksbelasting op vlees” (februari 2021) merkt EY hierop op: “Om (…) de uitvoerbaarheid en complexiteit niet te veel te bemoeilijken, is een mogelijkheid om horecaondernemers voor de toepassing van deze verbruiksbelasting als (eind)consument aan te merken. Dat betekent dat horecaondernemers de verbruiksbelasting krijgen doorberekend van groothandels op aankopen van vlees(producten) in de zin van GN02 of GN16”. 64). De voorgestelde indicatieve tarieven zijn gebaseerd op de tarieven uit CE Delft, Duurzaamheidsbijdrage vlees (2019) en vervolgens geïndexeerd met de CPI tot en met 2026. De voorgestelde tarieven zijn op basis van jaar van invoering 2026. Uiteindelijke haalbaarheid van het jaar van invoering moet blijken uit een uitvoeringstoets. De (nu nog indicatieve) tarieven kunnen periodiek worden herijkt zodat actuele informatie over de externe kosten van vleesconsumptie (zowel op milieu- als op gezondheidsvlak) zoveel mogelijk kan worden

meegenomen.

- De Gezondheidsraad geeft aan dat er een verband is tussen de consumptie van rood 65) en bewerkt 66) vlees en bepaalde voeding gerelateerde ziektes, te weten: beroerte, diabetes, darmkanker en longkanker.

- De Gezondheidsraad adviseert in het algemeen een meer plantaardig en minder dierlijk voedingspatroon en specifiek om de consumptie van rood en met name bewerkt vlees te beperken. 67)

- Dit advies is vertaald in de Schijf van Vijf van het Voedingscentrum. De huidige consumptie van vlees in Nederland is groter dan in de Schijf van Vijf wordt aanbevolen .68)

Prijseffecten

- De milieueffecten en de maatschappelijke kosten van de vermijdbare ziektelast69 van de productie en consumptie van vleesproducten zijn niet doorberekend in de prijs die de consument in de supermarkt of bij de slagerij betaalt. De externe kosten van vleesproducten komen op dit moment niet tot uitdrukking in de prijs hiervan. De vraag naar vleesproducten is dus groter dan maatschappelijk optimaal is en daarmee niet passend binnen de planetaire grenzen.

- Door de introductie van een verbruiksbelasting op vlees worden vleesproducten duurder.

- Met een hogere prijs voor vleesproducten wordt een signaal aan Nederlandse consumenten afgegeven over een meer reële prijs voor vlees en over de negatieve effecten van een te hoge vleesconsumptie. Dit remt de consumptie en productie en daarmee de negatieve gezondheids- en milieueffecten.

- Wel geldt dat de verbruiksbelasting niet noodzakelijkerwijs één op één zal worden omgezet in een consumentenprijsverhoging van het product waarop de belasting drukt. Deze zogenaamde ‘afwenteling’ kan ook zeer lastig verplicht worden gesteld.

- De Wereldbank (2020, Obesity) geeft aan dat dat beprijzing als maatregel de meeste impact heeft op ongezond eetgedrag. Deze maatregel is pas effectief als het tarief hoog genoeg is om een verandering teweeg te brengen, geeft de Wereldbank aan. Volgens de WHO is sprake van een effectieve tariefsverhoging als er een opslag van 20% op de verkoopprijs wordt gerealiseerd.

- Wat betreft de doeltreffendheid is het exacte positieve effect op klimaat, milieu en gezondheid dus afhankelijk van de mate waarop de kosten doorberekend worden in de prijs.

- Omdat lagere inkomens doorgaans een grotere hoeveelheid van hun inkomen uitgeven aan voedsel, zal een belasting op vlees lagere inkomens harder raken. De betaalbaarheid van voedsel is daarmee niet per definitie een voedselvraagstuk, maar in bredere zin een inkomensvraagstuk, vergelijkbaar met de betaalbaarheid van huisvesting, energie en goede zorg.

Doelmatigheid

- Voor de vormgeving van een verbruiksbelasting op nationaal niveau bestaan verschillende opties. Deze opties zijn onderzocht door EY. 70) Een van de doelmatigere opties is in dit fiche uiteengezet.

- Wat betreft de vormgeving van de maatregel kan als alternatief gelden dat koel- en vrieshuizen en importeurs/handelaren als belastingplichtige worden aangewezen. Ten aanzien van handelaren die vlees uit andere EU-landen betrekken, geldt dat maatregelen om deze groep in de heffing te betrekken niet zó ver mogen gaan dat het tot verkapte grensformaliteiten leidt. Voor vlees afkomstig uit derde landen geldt dat alleen geïmporteerd vlees dat is bedoeld voor de Nederlandse markt kan worden belast (doorvoer naar andere landen via Nederland dus niet). 65) Rood vlees is vlees van rund, varken, schaap/lam, paard en geit. Zie Gezondheidsraad: Richtlijnen Goede Voeding 2015. 66) Vlees is bewerkt als het voor conserverings-doeleinden gerookt of gezouten is, of als er conserveringsmiddelen als nitraat of nitriet aan zijn toegevoegd. Onder bewerkt vlees vallen alle vleesproducten, inclusief ham, bacon, worst en een klein deel van het gehakt dat als bereid (ready to eat) is gekocht. Het meeste bewerkte vlees is rood vlees. Uit Gezondheidsraad: Richtlijnen goede voeding 2015. 67 Gezondheidsraad: Richtlijnen Goede Voeding 2015. 68) https://wateetnederland.nl 69) In het rapport Integratiematen voor de Volksgezondheid Toekomst Verkenning (VTV) 2018 staat dat er in Nederland jaarlijks zo’n 25.000 ziektegevallen toe te schrijven zijn aan het eten van te veel bewerkt en rood vlees. 70) EY 2021, ‘De (on)mogelijkheden van een verbruiksbelasting op vlees’.

- Naast de nu centraal staande maatregel zoals hiervoor beschreven, zijn er ook Europese routes die kunnen leiden tot een afname van de CO₂-emissie van voedselconsumptie en gezondheidswinst. Hieronder valt bijvoorbeeld EU-milieuwetgeving, zoals een agri- of landbouw ETS. Ook kunnen op Europees niveau afspraken worden gemaakt over het faciliteren van een nationale verbruiksbelasting, bijvoorbeeld door dit te includeren in het Verdrag inzake de wederzijdse administratieve bijstand in belastingzaken (wat leidt tot de

mogelijkheid van informatie-uitwisseling en het controleren van partijen in het buitenland). Met Europese regelgeving kunnen weglekeffecten grotendeels worden vermeden en kan de uitvoering aanzienlijk worden vereenvoudigd.

Effecten

Economie - Veel vlees dat in Nederland wordt geconsumeerd, wordt geïmporteerd. 71). Als de vleesconsumptie door een hogere prijs in Nederland afneemt, heeft dit dus voor een groot deel milieueffecten buiten Nederland (aangezien de Nederlandse vraag naar die producten afneemt). Dit is echter niet onwenselijk omdat de reductie van CO₂ niet alleen in Nederland hoeft plaats te vinden.

- De introductie van een verbruiksbelasting op vleesproducten kan gelijk oplopen met volumemaatregelen die zijn gericht op de Nederlandse veestapel, zodat de genoemde klimaat- en milieueffecten zowel nationaal als mondiaal worden vergroot.

- In het huidige voorstel vallen ‘producten die vlees bevatten' (zoals kant-en-klare spaghetti bolognese, pizza salami) niet onder het object van de heffing in verband met de complexiteit. 72) Tot deze afbakening is gekomen om de complexiteit van de maatregel te beperken. 73)

- Ten aanzien van deze producten wordt dan ook geen gezondheidswinst behaald. Dit terwijl kant-en-klaar maaltijden vaak minder gezond zijn dan zelf bereidde maaltijden, waarbij het aparte gekochte vlees dan wel onder de verbruiksbelasting valt.

- Ook bestaat hierdoor het risico dat vlees vaker in producten zal worden verwerkt om zodoende de verbruiksbelasting te omzeilen. Een punt van nader onderzoek betreft de grenseffecten die kunnen plaatsvinden door inkoop van vlees uit het buitenland (bijvoorbeeld door horecabedrijven of consumenten).

- Verder geldt over het algemeen dat mensen met lagere inkomens een grotere hoeveelheid van hun inkomen uitgeven aan voedsel. Een belasting op vlees zal lagere inkomens daardoor harder raken.

- Hier staat tegenover dat de extra inkomsten die worden gegenereerd met een belasting op vlees, kunnen worden ingezet om de samenleving en in grote mate ook de lage inkomens

tegemoet te komen. Er kan worden overwogen een deel van de inkomsten te gebruiken voor beleid waar juist de lagere inkomens van profiteren.

Nederland exporteerde in 2022 voor 11 mld. euro aan vlees en eetbare slachtbijproducten en importeerde in datzelfde jaar voor € 5,5 mld. Bron: Wageningen University & Reseach: De Nederlandse agrarische sector in internationaal verband, editie 2023. Er is dus een

niet volledige overlap tussen wat in Nederland wordt geproduceerd en wat in Nederland wordt geconsumeerd. 72) In het ontwerp van de verbruiksbelasting dat in dit fiche voorligt is het object van heffing “vlees en vleesproducten” (GN02, GN16). 73( In het onderzoek “De (on)mogelijkheden van een verbruiksbelasting op vlees” (februari 2021) heeft EY verschillende varianten van

een verbruiksbelasting op vlees onderzocht. Wat betreft het object van heffing is voor de categorie “vlees en vleesproducten (GN02 en GN16) de complexiteit door EY aangeduid als “middelgroot”. De categorie “vlees, vleesproducten en producten die vlees bevatten” is de

complexiteit aangeduid als “ingrijpend”.

Begroting

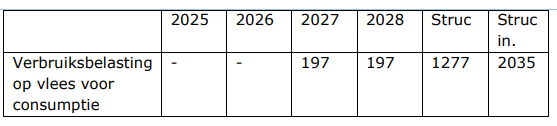

In onderstaande tabel is de budgettaire reeks voor de maatregel weergegeven,

per € mln. ( lastenverzwaring/EMU saldo verbeterend) 71)

Internationale afspraken - N.v.t.

Doenvermogen

Een verbruiksbelasting op vlees heeft geen impact op het doenvermogen van burgers. Zij merken wel dat vleesproducten duurder worden.

- Voor belastingplichtigen betreft het een nieuwe belasting.

- De groep belastingplichtigen (verkopers van vleesproducten aan eindconsumenten) is omvangrijk en bestaat uit een scala van verschillende bedrijven, waaronder supermarkten en groothandelaren maar mogelijk ook slagerijen en (week)markthandelaren. Deze belastingplichtigen zijn nu gebonden aan regelgeving inzake de Warenwet, maar die regelgeving ziet niet op het aangeven/afdragen van een verbruiksbelasting.

- Voor ondernemingen zoals supermarkten en groothandelaren is de doenlijkheid van deze maatregelen naar verwachting geen punt van zorg. Wel zullen hun administratieve lasten naar verwachting toenemen, aangezien de verkoop van vlees aan de eindconsument een belastbaar feit wordt, waarvoor aangifte zal moeten worden gedaan. De gevolgen van de administratieve lasten zullen nader in beeld gebracht moeten worden. Hierover is nauw overleg met de uitvoerder van de belasting nodig. Ook de doenlijkheid van de belasting voor kleinere ondernemers wordt hierbij bezien.

Uitvoeringsaspecten

Omdat het om een nieuwe nationale belasting gaat, dient nader en diepgaander onderzoek te worden gedaan naar de uitvoeringsaspecten. Dit onderzoek zal onder andere moeten zien op de uitvoerbaarheid en handhaafbaarheid (fraudebestendigheid). Ook zal een zogenoemde niet-fiscale takentoets worden uitgevoerd.

- De duur van het totstandkomingsproces van de voorgestelde verbruiksbelasting zal minstens 2,5 jaar bedragen, waarbij ook rekening moet worden gehouden met de implementatie van de

belasting (ontwikkeling van formulieren, verlenen van vergunningen, etc.).

- Wie de uitvoerder van de belasting wordt, moet worden bezien.

- Indien de Belastingdienst het nieuwe belastingmiddel gaat uitvoeren geldt dat de doorlooptijd voor de invoering minimaal twee jaar is nadat de wetgeving is gepubliceerd in het Staatsblad.

- De uiteindelijke doorlooptijd is sterk afhankelijk van (keuzes bij) de vormgeving van het nieuwe middel.

- Daarbij moet onder meer rekening worden gehouden met de integratie binnen de Belastingdienst en de capaciteit die beschikbaar is om de voorbereidingen te treffen. Denk dan bijvoorbeeld aan werkzaamheden bij zogenoemde generieke ketens, zoals innen & betalen, interactie, gegevens en datafundamenten & analytics. Voor innen & betalen geldt in het bijzonder dat het nieuwe middel in zowel de bestaande systemen als in de vernieuwing moet worden geïmplementeerd (in ieder geval de komende jaren). Het beleid is dat de vernieuwing van het inninglandschap zo min mogelijk wordt verstoord. Het introduceren van nieuwe middelen zal onherroepelijk leiden tot herprioritering van het portfolio, waarbij de modernisering wordt vertraagd en dit zorgt voor meer risico’s.

- Ook kunnen er afhankelijkheden zijn van de voorbereidingen die belastingplichtigen of derden zoals softwareleveranciers moeten treffen voorafgaand aan de inwerkingtreding.

- Voorafgaand aan de implementatie door de Belastingdienst moet een beleids- en wetgevingstraject worden doorlopen. Een en ander betekent praktisch dat de vroegst mogelijke inwerkingtredingsdatum van een nieuw middel uit een komend regeerakkoord tot implementatie 1 januari 2028 is. Het voorbereidingstraject van complexere voorstellen schuift al snel over de grens van een reguliere kabinetsperiode heen.

- De uitvoerbaarheid kan pas worden beoordeeld als de maatregel verder is uitgewerkt.

Overig Tarieven

- Het tarief per kg vlees wordt in eerste instantie afgestemd op de milieu- en klimaateffecten per kg vlees per categorie (varkensvlees, pluimveevlees, rundvlees en kalfsvlees) en wordt daarmee automatisch gedifferentieerd.

- Rund-, kalf- en varkensvlees hebben een hoger tarief dan kippenvlees, omdat de productie van eerstgenoemde categorieën een grotere impact heeft op milieu, klimaat en biodiversiteit dan de

productie van kippenvlees. Daarnaast ligt ook de gezondheidswinst met name bij het terugdringen van de consumptie van rood en bewerkt vlees, conform de Schijf van vijf van het Voedingscentrum.

- Bij een hoger tarief voor rund- varkens- en kalfsvlees neemt dus zowel de milieu- en klimaatimpact als de gezondheidsschade af. 74)

- Ook verdergaande differentiatie van de tarievenstructuur kan worden onderzocht, waarbij deze bijvoorbeeld plaatsvindt op basis van de milieudruk van de vleesproductie bij de veehouder/ pluimveehouder/varkenshouder.

- Afhankelijk van de precieze inkleding van een dergelijk systeem kan het voordeel bijvoorbeeld zijn dat vlees dat is geproduceerd door biologische boeren minder wordt belast dan vlees van niet-biologische boeren. Hetzelfde geldt voor producten die voortkomen uit korte keteninitiatieven ten aanzien van duurzaamheid en dierenwelzijn zoals dedicated supply chains in private labels (‘Beter voor natuur en boer’ en ‘Van Dichtbij’) en Topkeurmerken (‘On the way to planet proof’ en ‘Beter Leven’). Daarmee kan verduurzaming binnen een specifieke sector worden gestimuleerd.

- Gegeven de complexiteit die met een dergelijke vormgeving gepaard gaat, wordt deze in dit fiche niet nader onderzocht.

- Om de complexiteit van de voorgestelde maatregel te verminderen en het draagvlak te vergroten, kan ervoor worden gekozen de verbruiksbelasting op vlees voor consumptie in eerste instantie alleen van toepassing te laten zijn op rundvlees. Zoals eerder genoemd heeft de productie van rundvlees meer impact op milieu, klimaat en biodiversiteit dan bijvoorbeeld de productie van kippenvlees. Door de belasting in eerste instantie op één vleessoort van toepassing te laten zijn, vermindert het aantal producten dat moet worden aangegeven.